Stratégie de COURBET et business model

COURBET s’inscrit dans une stratégie de création de pôle hôtelier répondant à une logique d’optimisation de l’exploitation et de la commercialisation dans des destinations touristiques établies qui offrent un potentiel de développement ou de re-développement. Le Groupe souhaite acquérir des unités en perte de vitesse ou « endormies », à redynamiser. Cette stratégie permet des prix d’acquisition faibles en contrepartie d’un retour sur investissement espéré rapide à l’issue d’une phase de remise à niveau des actifs (ré-investissement). Cette stratégie a été appliquée par M. OTT à Prague dans les années 1990 alors qu’il n’y avait pas / plus de marché offrant alors des prix d’acquisition anormalement bas. Notre analyse économique se focalise sur les seuls actifs dont l’acquisition a été annoncée à ce jour (La Bourboule et Cannes). La Société projette d’annoncer d’autres investissements. Il existe actuellement de nombreux actifs à la vente et à redynamiser sur l’ensemble du territoire. Notre analyse et nos estimations seront complétées au fil des acquisitions.

Emplacement et gestion du risque

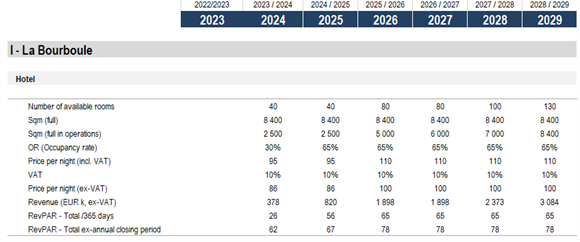

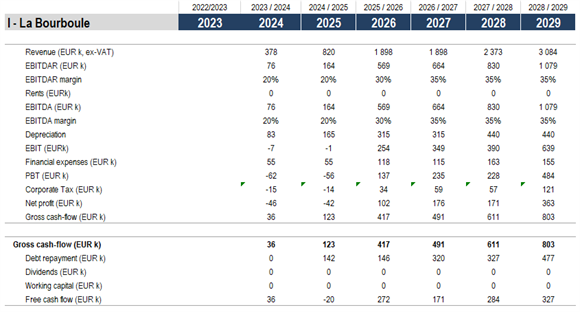

COURBET vise l’acquisition d’unités de tailles potentiellement significatives à l’échelle locale. Le premier projet de la Société porte ainsi sur un bâtiment en centre-ville de La Bourboule d’une capacité de 130 chambres à terme, soit la moitié de la capacité strictement hôtelière locale à Juin 2022. L’acquisition de ce premier bâtiment a été annoncée en Juin 2022 pour un prix de €1.5m vs. surface de plancher de 8,400m² (soit moins de €200/m² acquis, hors frais et travaux). En masse, le risque cash initial est modéré. Avec une ouverture prévue en plusieurs étapes, le risque forward est considéré maitrisable : la dépense d’investissement accompagne graduellement la réussite du projet. Cet actif bénéficie d’une qualité de bâti remarquable de type Haussmann. Bien que jouxtant un parc paysager public de 12 hectares, cet hôtel ne dispose pas d’extérieurs ni d’un parking privés. COURBET a informé de son intention de négocier un accès direct au parc Fenestre et communiqué pouvoir offrir dès l’ouverture une solution de stationnement à ses clients.

A Cannes, la localisation de l’hôtel Hollywood n’est pas prime mais il s’agit d’une destination très fréquentée sur un actif de « bon milieu de gamme » une fois achevée la rénovation. Cannes est à notre avis un actif dont le niveau de risque est lui aussi modéré en raison principalement de sa localisation.

Chiffre d’affaires

A l’issue d’une première phase de rénovation légère, l’hôtel désire ouvrir 40 (communiqué de Juin 2022) pouvant être porté à 68 chambres pour la saison estivale 2023. Compte tenu des délais d’approvisionnement et divers sur le segment de la construction / rénovation, nous n’excluons pas une ouverture pour la saison de printemps 2024, sans que cela modifie significativement le risque global du projet ni notre valorisation par action COURBET. Nous prenons en compte 40 chambres facturables en première phase d’ouverture. Il est utile de rappeler que COURBET ne visera pas la seule clientèle des curistes (et leurs accompagnants) mais également les touristes. Cela pourrait être de nature à optimiser le remplissage en saison haute (Mai à Septembre) sans que cela permette, à notre avis, de rejoindre un taux de 80% à l’année.

A ce stade, en attente de plus d’information, notre modèle néglige la contribution de la restauration, dont l’apport au résultat net (en euros) est considéré faible en première approche. Nous notons que sur cet actif COURBET peut avoir à offrir de la pension complète ou de la demi-pension sur les longs séjours des curistes (18 jours), ce qui peut accroître significativement le volume d’affaires reflété par nos estimations actuelles. Nous n’en attendons pas, cependant, de contribution substantielle de la restauration (F&B) aux free cash flows ou à la valorisation à l’avenir. Nous nous concentrons sur l’hébergement en incluant simplement un taux de captage petit déjeuner de 80%. Nous retenons un prix moyen de « lancement » €95 TTC par nuitée à l’ouverture, petit déjeuner et stationnement payant inclus. Ce chiffre est compatible avec : i/ les tarifs maximaux pratiqués localement par la concurrence ; ii/ le positionnement recherché par COURBET (tourisme abordable) ; iii/ la localisation en centre-ville et les particularités de son actif. A ce stade, notre estimation est inférieure à celle de COURBET qui est de €130 à maturité. Cette dernière attente nous semble ambitieuse.

A court terme, nous retenons un TO de 30% sur 6 mois d’ouverture en première année, soit l’équivalent de c.60% en année pleine. Ce TO prend partiellement en compte le risque qu’une part significative des curistes – et leurs accompagnants dans le cas des enfants – réservent à l’avance leur hébergement compte tenu de la planification des soins effectuée par les thermes en début de saison.

Le TO de 65% retenu à maturité est en phase avec la fermeture des thermes sur Décembre et Janvier (sauf en cas d’extension de la saison des cures). Par extrapolation, en supposant l’hôtel fermé sur cette période, le TO sur Février-Novembre serait de 78%, une hypothèse élevée qui devra être confirmée. Nous ne disposons pas du TO actuel des hôtels concurrents. Toutefois, les prix des actifs à la vente actuellement à La Bourboule, sur des biens de moindre qualité voire vétustes, suggèrent un TO modéré. L’atteinte de ce seuil dépendra en partie de l’attractivité intrinsèque de l’hôtel de COURBET face à la concurrence comme de l’évolution de l’attractivité de la destination « La Bourboule ».

COURBET pense profiter pleinement de l’évolution des aspirations des touristes en faveur du tourisme vert, dans une région faiblement peuplée, non polluée. Notre opinion est que l’évolution des comportements de consommation doit par définition être appréciée dans le temps, au-delà du paramètre déclencheur du COVID. Cette contribution de la clientèle touristique au taux d’occupation doit s’appréhender sur longue période : le nombre de touristes à La Bourboule – hors curistes – ne sera pas multiplié par un facteur 3-5x en l’espace de deux saisons. La durée moyenne d’un séjour thermal étant 5 fois plus élevée que celle d’un touriste, nous pensons que l’essentiel du chiffre d’affaires demeurera lié à l’activité thermale. Le tourisme ne saturant l’occupation qu’en période de congés et de saison, il ne permettra pas de porter le TO annuel à un niveau significativement supérieur à notre avis.

En 2025, le RevPAR s’établirait à €65 (hors retraitement d’une période de fermeture sur Décembre et Janvier, €78 après retraitement) ce qui est proche de la moyenne nationale mais supérieur au RevPAR de la région Auvergne-Rhône Alpes s’établissant à €52 (chiffres 2019). Au niveau national, le RevPAR est sensiblement supérieur sur les établissement moyenne gamme et luxe, qui est le positionnement recherché par COURBET (respectivement €74 et €149).

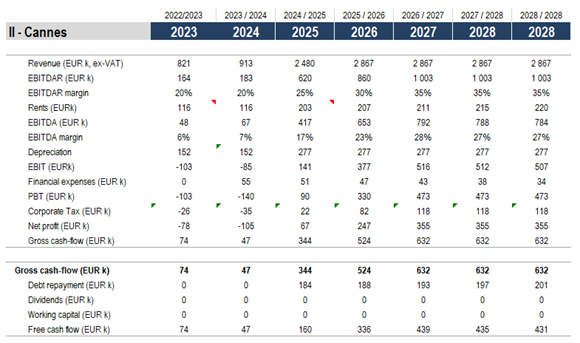

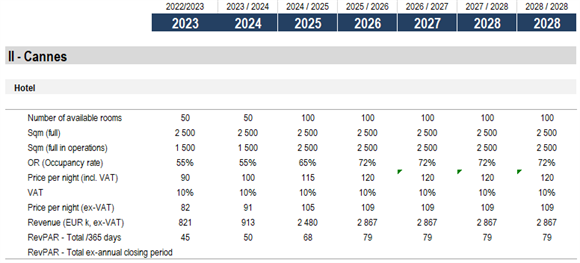

Anciennement exploité sous enseigne Campanile, COURBET attend sur cet actif un TO supérieur à 65% pour un prix moyen de €125 TTC par nuit. Ce prix nous semble cohérent avec l’actif. Le TO sur l’ensemble de la côte d’Azur (Cannes, Nice, Saint Tropez) était de 63% sur l’année 2019 avec une saisonnalité prononcée (usuelle sur cette région touristique : 86% en Août, 42% en Janvier), raison pour laquelle nous anticipons un TO autour de 70% pour cet hôtel pleinement rénové avec un bon rapport qualité / prix / localisation.

Le phasage des travaux (rénovation par moitié) devrait permettre une pleine maturité économique sur l’exercice 2024-25.

Coûts et investissements

Le business model est simple, savoir celui de l’exploitation d’hôtels. Il est admis généralement que les charges de personnel sont à 70% fixes et 30% variables. Dans l’ensemble, un hôtel est un modèle à charges essentiellement fixes (dont loyer). Dans le cas de COURBET, qui privilégie la pleine propriété « murs + fonds de commerce », les charges fixes usuelles sont significativement minorées par toute absence de loyers (généralement 10-20% du chiffre d’affaires).

Le ratio personnel / chambre est en moyenne de 0.5 pour un hôtel trois étoiles, soit 50 employés pour une unité de 100 clés. Le personnel représente le principal poste de coûts. Il est principalement constitué de salariés rémunérés au SMIC. Les coûts d’exploitation sont supposés normés (personnel, commercialisation, énergie et chauffage, ménage, location-entretien textile, taxes), avec une phase de démarrage à faible performance sur une saison (EBITDAR 20% sur La Bourboule) tendant vers les 35% à pleine capacité. A titre de benchmark la rémunération des top managers d’Accor en 2019 était basée sur une marge EBITDAR cible de 27.5%. Compte tenu de sa taille, et à long terme, COURBET ne supportera pas de frais de siège significatifs ni de rémunération d’enseigne. Il bénéficiera d’une pleine maîtrise de ses prix. Le ratio d’EBITDAR ainsi que le chiffre d’affaires lui-même, seront décisifs dans la valorisation à terme de COURBET. En première approche, nous normalisons les coûts d’exploitation sur les hôtels acquis ou à acquérir et anticipons une marge EBITDA normée moyenne de l’ordre de 35% à maturité. Cette hypothèse pourra être validée progressivement d’ici 2028 une fois La Bourboule et Cannes portés à maturité.

En phase de maturité à 130 chambres, l’actif de La Bourboule devrait générer un EBITDA / CapEx de l’ordre de 12-15% soit un retour sur investissement unleveraged (approche par le « TRI projet ») élevé. Notre modèle est basé sur un CapEx (HT, acquisition foncière incluse) de €8.0m. Les murs sont amortis sur 30 ans, les travaux sur 20 ans, le terrain n’est pas amorti. Compte tenu de l’absence de loyers, l’activité devrait être profitable très rapidement. Seule la dimension de ce profit reste à préciser. A ce stade nous ne disposons pas de l’information suffisante permettant de conclure au bénéfice d’un report fiscal déficitaire utilisable et affectable à l’activité opérationnelle. La Bourboule est en Zone de Revitalisation Rurale. Compte tenu de la structure juridique de détention retenue (SPV dédié), nous supposons que COURBET bénéficiera d’exonérations fiscales partielles ou complètes sur les cinq premières années. A ce stade, nous retenons un taux d’IS normé de 25% appliqué dès la première année par simplicité sur l’ensemble du Groupe. Le gain fiscal forward cumulé traduit en ANR 2027 pourrait être de l’ordre de €0.02 par action.

A Cannes, l’investissement de l’ordre de €6m pourrait générer un retour sur investissement (EBITDA / CapEx) de 25% selon COURBET (FCF avant remboursement de dette de €1.5m par an à maturité). Nos hypothèses reflètent un taux de l’ordre de 12-15% ce qui est en soi déjà performant.

Sur l’ensemble du groupe, nous ne retenons pas de frais siège liés au groupe OTT, ni de rémunération significative du P-DG ou du Conseil d’administration. A des fins de management nous n’excluons pas la mise en place d’un plan de stock options. A notre avis, ce dernier serait non dilutif sur l’ANR actuel de €1.20 (source Société, Juin 2022) ni notre objectif de cours et pourrait être représenté par la simple émission de BSA dont le nombre reste à déterminer.

En termes de coûts, le périmètre prévisionnel de COURBET sur 2023 à 2025 est insuffisant en l’état pour envisager créer une plateforme mutualisant pleinement les coûts et charges de commercialisation. Ce sujet sera traité ultérieurement en accompagnement du développement de COURBET. Pourrait en résulter une optimisation du Taux d’Occupation et une marge EBITDAR supérieure à nos estimations. En cas de croissance très rapide du périmètre de COURBET en direction de 10-12 unités, nous aurons à prendre en compte une telle possibilité d’optimisation à l’avenir.

Investissement et marketing

L’acquisition réalisée pour €1.5m va nécessiter à terme des travaux importants de l’ordre de €8-10m (HT). Pour une atteinte de pleine capacité à 130 chambres (objectif COURBET), nous budgétons : i/ €70-80k par chambre ou iii/ des travaux inférieurs à €1,300 par m². Ce budget est compatible avec une mise à niveau sensible de l’ensemble du bâti.

L’enjeu du projet est de parvenir à capter une clientèle « longue durée » (curistes) en y ajoutant une clientèle de tourisme de passage pour des séjours plus courts (généralement 1 à 3 nuitées) via notamment une offre en family rooms pour séjour demi-pension ou pension complète (chambre parentale à laquelle s’ajoute une chambre enfants avec lits superposés). L’offre famille (type séjours au ski) pourrait permettre d’étendre la durée moyenne des séjours touristiques. Nous n’anticipons aucune clientèle étrangère significative. Cela nécessitera une stratégie marketing qui n’a pas été parfaitement détaillée à ce stade (réseau de distribution, communication externe). Nous nous attendons cependant que l’hôtel de La Bourboule soit référencé sur MyHotelMatch (société du groupe OTT, couverte par AlphaValue, PFR). Comme évoqué dans notre analyse de marché, une partie du marketing dépendra des budgets extérieurs alloués par les collectivités locales autour de la « destination La Bourboule » elle-même. Les modes de communication traditionnels devront être déployés par l’équipe de COURBET pour aussi mieux commercialiser. Les salons professionnels, mais aussi journalistes, influenceurs, campagnes de communication numériques, devront permettre de re-créer une image liée à la destination La Bourboule comme à celle de l’hôtel lui-même. Soulignons que ces dépenses (collectivités locales et COURBET) devront idéalement être pilotées ensemble afin d’en optimiser l’impact.

A ce stade, l’équipe de gestion n’a pas été constituée. Le groupe OTT dispose de ressources propres. La mise à disposition de personnel ou de moyens via une convention réglementée n’a pas été évoquée à ce stade. L’essentiel du personnel opérationnel pourra être recruté sur place : le marché de l’emploi n’y est pas tendu.

La « destination Cannes » ne nécessite pas d’effort de communication de la part de COURBET. Elle se suffit à elle-même. L’unité acquise est déjà un hôtel au format classique de 100 chambres (ex-enseigne Campanile) nécessitant un réinvestissement à moindre risque, sans transformation d’envergure. L’emplacement n’est pas prime en raison des nuisances liées à la proximité des pistes de l’aéroport (aviation d’affaires) mais l’emplacement est techniquement très pratique pour la clientèle pour cette même raison. Nous considérons donc l’actif comme un « bon milieu de gamme ».

Nous n’identifions pas de risque spécifique sur ce projet. Hors un rafraîchissement global à faire en deux tranches, la gestion de cette unité exige des compétences usuelles de gestion : l’hôtel de Cannes n’est pas un produit particulier de par son profil. C’est un second facteur de maîtrise du risque. La main d’œuvre est disponible en nombre sur la Côte d’Azur, son coût devant cependant être supérieur à celui de La Bourboule.

Cannes devrait générer €1.5m de free cash flow annuel selon COURBET soit c.€30m (nominal, cumulé, non actualisé, non inflaté, avant remboursement des emprunts) sur la période 2022-44. Nous en attendons pour notre part environ €0.7-0.8m annuels en run rate opérationnel (pleine maturité sur 2024-25) avant déduction du remboursement du principal des financements (dont emprunts bancaires) à souscrire pour l’achèvement des travaux.

Comme sur La Bourboule, nous n’ajoutons pas de contribution de la restauration (potentiellement €0.5-1.0m de volume d’affaires additionnel à faible marge) et nous restreignons à l’analyse de la composante profitable : l’hébergement. Il est possible que l’hôtel de Cannes puisse utiliser son foncier pour étendre son activité à la réception d’événements et ainsi améliorer sa profitabilité. Nos estimations d’un FCF sont cependant inférieures aux projections de COURBET ce qui constituera un potentiel de révision à la hausse significatif de nos estimations en cas d’atteinte des prévisions de la Société.