Créer un modèle communautaire

Le concept de MHM est de dupliquer l’expérience des sites de rencontre entre humains (type match.com), en l’appliquant à l’hôtellerie. En se fondant sur les opinions formulées par les matchers la communauté créée permettrait d’accroître le taux d’occupation des établissements d’hébergement recrutés tout en minimisant les coûts de distribution de ces derniers. La plateforme MHM se positionnera donc en concurrence avec les modèles Airbnb ou Tripadvisor. En ajoutant une couche d’interactivité, MHM désire offrir la possibilité aux hôteliers comme aux invités de sortir du simple couple binaire usuel prix / localisation. Le premier critère de consultation des OTA reste le couple prix / localisation. Le second est « obtenir la meilleure chambre » : c’est à cette dernière motivation que MHM s’adressera.

La plateforme doit permettre une interaction entre l’hôtelier et les invités, d’une part, mais essentiellement entre invités eux-mêmes. L’analyse des profils des utilisateurs via IA (Intelligence Artificielle) doit permettre d’optimiser les produits proposés aux profils des invités. Ainsi « MyHotelmatch entend relever le défi de proposer à ses clients, pour chaque destination, une sélection personnalisée d’hôtels correspondant au plus près à leurs attentes selon des critères personnels allant bien au-delà du seul prix. » L’évolution du mode de distribution, désormais largement basé sur le temps alloué en recherche par l’Invité lui-même, rend de ce fait utile la pré-sélection d’idées par une plateforme.

L’idée de MyHotelMatch a émergé en 2019 avec les premiers investissements consacrés à la création d’une plateforme informatique qui était à l’état de test non commercialisé en 2022. L’ensemble des investissements réalisés entre 2019 et 2022 (pré-cession) est de l’ordre de €5m. L’actif ainsi créé a été apporté par le groupe OTT en contrepartie de la remise de 66m BSA MHM existants (Bons de Souscription d’Actions). L’exercice de ces BSA correspond à un cash-in potentiel de €3.3m. Au jour des présentes, ces BSA n’ont pas été exercés à notre connaissance. Au final, MHM n’a donc pas acquis en numéraire la propriété intellectuelle liée au développement 2019-22 : la dépense cash est nulle, l’exercice des BSA devra permettre de financer les besoins OpEx/CapEx d’ici H1 23.

Augmenter l’expérience client

A la différence des « simples » modèles de notation ou réservation classiques, MHM désire focaliser le client final sur son expérience au sens large et sa transmissibilité entre matchers. L’intelligence artificielle sera mise à contribution. L’amélioration de l’expérience client recherchée passe par : i/ une simplification des fastidieuses recherches d’hébergement (pré-sélection d’opportunités par MHM) et ii/ un meilleur degré de qualification des offres en orientant l’invité sur les opportunités convenant le mieux à son profil.

Au-delà, MHM a acquis My Agency en Juin 2022. Ses 30 salariés proposent des services premium à une clientèle hyper active, urbaine et aisée au travers de ses marques My Concierge, My Event, My Driver, My Travel et My Property. Créé en 2004 ce groupe développe €8m de volume d’affaires en 2019. Il développe des prestations sur mesure (conciergerie, évènementiel, mobilité, affaires et immobilier) avec notamment un interlocuteur unique à tout moment. My Agency dispose d’un portefeuille de 800 clients internationaux (soit €10,000 de volume d’affaires annuel par client), de plus de 20 000 partenaires (soit €400 de prestation annuelle par prestataire en moyenne) et a organisé près de 80,000 expériences depuis sa création. My Agency n’était pas profitable en 2020-21. Cette société, créée en 2001, était sous plan de sauvegarde en 2020-21 avec des fonds propres inférieurs à €0.1m. Le prix d’acquisition, la structure du paiement, ni la dette adossée reprise n’ont été communiqués, de même que la marge brute propre à ce type d’activité (ici 15%, estimation AV, +/- 500bp). MHM attend de cette acquisition une fertilisation croisée de ses coûts et revenus à moyen terme. Compte tenu de la taille du portefeuille de MyAgency (800 clients) vs. positionnement de MHM (mass market), nous n’anticipons pas de synergies opérationnelles de grande envergure.

Rechercher un avantage prix

- Intégrer la marge des OTA

Les plateformes traditionnelles de commercialisation dites OTA (Online Travel Agencies type Airbnb, Booking etc.) prélèvent jusque 25% du chiffre d’affaires d’un hôtel par deux biais : une prestation facturée à l’hôtelier (3-7%) et une prestation facturée à l’invité jusque 18% du prix de la réservation. Ce mode de commercialisation, dont la contrepartie promise est un taux d’occupation amélioré, équivaut à priver les hôteliers de 25% environ de leur chiffre d’affaires sur la part confiée aux OTA.

Sur un modèle Booking en émergence, la théorie de l’optimisation des réservations fonctionne : les commissions payées sont alors cohérentes avec l’amélioration du taux d’occupation (TO). Dans un espace désormais largement dominé par lesdites plateformes, l’argument offensif et différenciant de l’amélioration du taux d’occupation ne tient plus. En revanche, le déréférencement se traduirait par une baisse sensible de l’activité de l’hôtelier. Les plateformes leaders sont ainsi parvenues à bâtir un modèle de pure rente captive, en créant une dépendance provenant de l’exploitation de l’argument originel d’une amélioration de la profitabilité des clients (TO). Les OTA sont cependant devenus une vitrine commerciale indispensable.

L’intérêt de MyHotelMatch est de proposer à l’hôtelier une prestation de même nature (optimisation du TO) avec en regard un taux de commissionnement bien moindre. En cela, MHM est le témoignage évident de l’émergence d’une concurrence de modèles aux contours et comportements monopolistiques. MHM intervient aujourd’hui dans un contexte concurrentiel totalement verrouillé. Nous détectons des initiatives isolées cherchant à optimiser le couple coût / fréquentation via multiplication des canaux de distribution, notamment via les intermédiaires type « conciergerie Airbnb ». L’objectif en est : positionner les chers Booking & co sur la commercialisation des « dernières » chambres non louées (soit une commercialisation « en crête » ou en appoint) pour laisser la commercialisation « en base » à des modèles moins onéreux (dont commercialisation directe). Cette structuration naissante participe pleinement du concept de MHM.

A un horizon prévisible, compte tenu de la vitesse de déploiement supposée lente de ces concepts alternatifs (lente à l’échelle de la totalité du marché) nous n’anticipons pas de réaction défensive des leaders de l’industrie. Compte tenu de leurs niveaux de profitabilité, il ne sera pas à exclure à long terme qu’ils adaptent leur taux de commissionnement afin de protéger leurs volumes de nuitées. Dans ce cas, il y aurait attrition globale des marges, attrition reportée également sur les acteurs de rang 2 (dont MHM) devant eux-mêmes réduire leurs taux de commissionnement pour conserver leur avantage prix. Néanmoins, à titre également défensif, une intégration latérale de savoir-faire par acquisition de niches adjacentes (type MHM) reste une option réaliste leur permettant de maintenir leurs taux de commissionnement. De notre point de vue, MHM fera partie des cibles des leaders en cas de succès de déploiement.

La délicate création d’un effet de foisonnement

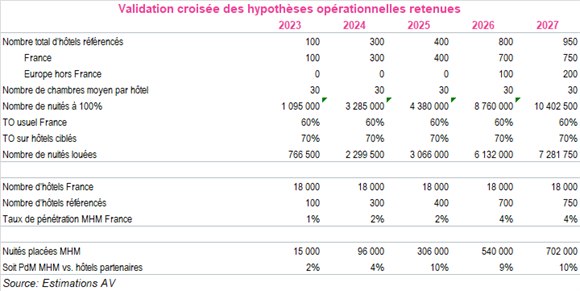

L’effet de foisonnement ne peut se produire qu’à compter du recrutement d’un nombre d’hôtels suffisant. Si un lancement de l’application est possible avec 100 à 200 destinations, nous estimons à 900-1,500 établissements le référencement permettant d’envisager l’atteinte du point mort via une diversité d’offre suffisante.

- Recrutement des matchers et tchurn rate

Dans un marché déjà bien occupé par des applications de réservation de tous ordres, la différenciation passera par la qualité perçue du service. Compte tenu de l’ambition de MHM, un invité déçu du manque de profondeur de l’application sera perdu pour longtemps. Il y a donc nécessité de bâtir (risque financier) une base produits suffisante préalablement à la commercialisation du service. MHM pourrait avoir à gérer la création d’un site internet « miroir » pour chaque hôtel référencé, afin d’en améliorer l’attractivité et se substituer au canal de distribution direct dont la forme et la convivialité (dont simplicité de navigation) sont nécessairement hétérogènes (sites touristiques proches, accès en transport, photographies professionnelles de l’hôtel, vidéos devenues indispensables, coordonnées GPS, stationnement, tarif des prestations annexes etc.). A ce stade, MHM ne se prononce pas sur la nécessité d’aller visiter les hôtels préalablement à leur référencement pour documenter sa plateforme (type « mini site internet ») ni sur le coût unitaire associé.

La fidélisation étant un paramètre clé face à des clients au comportement de consommation opportuniste et erratique, il n’est pas possible en l’état d’estimer un coût de conquête par client actif permanent, ni le tchurn annuel. Sur un produit nouveau, la récurrence-clients (ticket par nuitée, nombre moyen annuel de nuitées par client) pourra être mieux évaluée en 2023-24. Nous pensons que MHM a la possibilité d’inverser pour partie le comportement de consommation en conseillant à l’invité une résidence. A l’inverse, les sites généralistes répondent surtout à une demande de logement une fois choisie la destination. A un certain point, l’hôtel peut devenir la destination. Il faut pour cela une réelle différenciation-produits, qui restreint par nature fortement le nombre des établissements référençables. On pourra noter malicieusement que des hôtels notés 8-9 chez Tripadvisor seraient simplement les meilleurs candidats.

Chiffre d’affaires

Le business model repose essentiellement sur le commissionnent classique par nuitée. A ce stade, MHM n’envisage pas de développer de revenus assis sur la publicité ni sur la commercialisation des données-clients recueillies. Ces dernières seront traitées par algorithme en interne et intelligence artificielle (IA) afin d’accroître le taux comme la qualité du matching (suggestion client) et ainsi d’optimiser le chiffre d’affaires. MHM n’envisage pas à l’heure actuelle de système d’abonnement annuel fixe par hôtelier (cf. Vrbo / Homeaway).

Coûts fixes à déployer jusque point mort

Au-delà d’un budget de l’ordre de €6m destiné à mettre le concept en ligne avec recrutement d’hôteliers substantiel et premiers référencements Google, nous anticipons des coûts fixes de l’ordre de €10m annuels dont une large partie concerne le référencement et le système de paiements. Les coûts de backoffice et autres OpEx (hors coûts de My Agency) devraient pouvoir être contenus à €1-3m annuels en phase de démarrage.

A supposer que l’application soit profitable en N+5 (2027), le besoin de trésorerie cumulé approximatif est de l’ordre de €50m. Dans un premier temps, l’engagement de €20-25m permettrait un point d’étape en 2024-25. L’exercice total des BSA pour environ €8m suggère une levée de fonds complémentaire de l’ordre de €15-20m en 2022-23. Au cours actuel, la market cap fully diluted Décembre 2023 de €15m (sous réserve d’exercice complet des BSA en circulation) induirait une multiplication par un facteur 2x à 3x du nombre de titres en circulation.

A terme : charges variables et rentabilité

A pleine maturité, les plateformes de dating (type match.com) montrent des gains d’échelle significatifs liés à la conquête d’une position dominante. Fondé en 1993, Match.com (groupe Interactive corp) a néanmoins mis 30 ans à extérioriser 28% de marge EBIT en 2021. En 2021 également, Airbnb déclare $6bn de revenus pour $0.4bn d’EBIT après $1.4bn de dépenses marketing. Hors les modèles fondés sur la publicité, nous ne détectons pas de niche de marché de taille significative, dans le périmètre d’activité de MHM, extériorisant des marges EBIT de 50%.

La défense de la position dominante passant par un accroissement des frais marketing peut être de nature à limiter les marges. Pour cette raison, nous n’envisageons pas de marges excédant 25-30% sur MHM à un horizon prévisible. L’atteinte de ce seuil, outre la massification de la fréquentation en premier lieu, dépendra également de la politique-prix des leaders à plus long terme. En l’état, nous pensons qu’il y a de la place pour un marché de niche du « dating hôtelier ».

Plan d’affaires et estimations

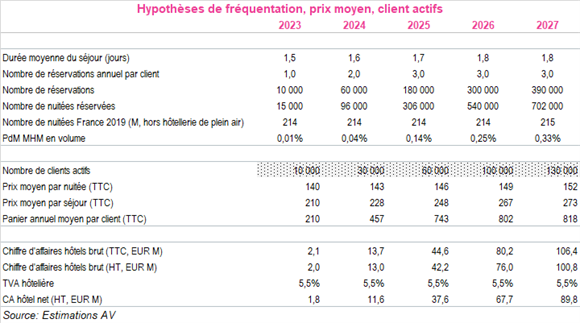

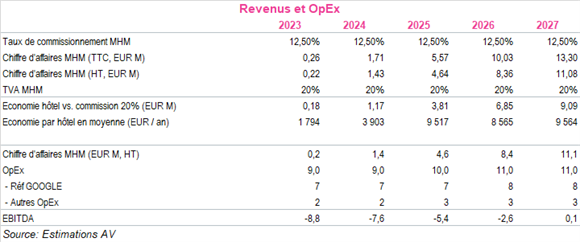

MHM ne fournit aucun Business Plan. Les estimations qui suivent sont susceptibles d’être fortement corrigées à l’avenir, à la hausse ou à la baisse, en lien avec le risque général élevé du projet. Nous avons basé nos estimations sur une approche par les coûts avant d’appliquer une montée en régime progressive de la fréquentation et des revenus. Le back testing du modèle est réalisé par croisement de chiffre d’affaires effectif moyen par nuitée, par client actif, nombre de nuitées par séjour et contribution de MHM au TO de l’hôtelier référencé. Il est évident que la multiplication des hypothèses laisse place à un risque d’approximation élevé. Par principe, nous n’anticipons pas l’atteinte du point mort avant N+5. A ce stade, la simple possibilité d’atteindre le point mort reste une hypothèse à valider tout au long de la phase critique de ramp-up soit 2022-24.

Nous présentons ci-après la synthèse des hypothèses sous-tendant notre valorisation. Celles-ci concernent uniquement l’activité Matching sans considérer l’activité déficitaire de MyAgency en 2022 et 2023. Elles scénarisent un point mort opérationnel (EBITDA) autour de 2026-27. Ces chiffres ne tiennent pas compte du Crédit Impôt Recherche éventuel.

Bien que comptablement les pertes de démarrage puissent être en partie immobilisées jusque livraison de la plateforme à mettre en ligne (frais informatique à amortir, marketing de lancement), nous les portons en charge d’exploitation par simplification de lecture. Les dépenses d’investissement pures (matériel informatique et divers) sont limitées ou nulles en relatif. MHM est supposée bénéficier du Crédit Impôt Recherche (CIR) à hauteur de €1m par an entre 2023 et 2025. L’architecture est supposée « louée » (SaaS, cloud etc.). Les dépenses opérationnelles significatives sont : i/ livraison puis gestion de la plateforme (frais de personnel interne / externe, back office, modération) ; ii/ référencement Google et iii/ frais de transaction (gestion du cash).

Par différence, l’impasse de trésorerie est inscrite en dette nette à notre modèle. Elle permet de positionner dans le temps approximativement la dimension et le timing des besoins financiers. A ce stade, nous ne scénarisons pas les augmentations de capital ultérieures, pourtant nécessaires et substantielles : MHM pourrait recourir pour partie à des quasi fonds propres (dont OC), et le prix d’émission de nouvelles actions à émettre reste à évaluer.