Introduction et historique

MHM (ex-SPAC, Société Parisienne d’Apports en Capital, ex-Foncière Paris Nord, elle-même ex-ADT SIIC) est une société cotée de longue date. Au cours des dix dernières années, sa stratégie a souvent varié. SPAC a accueilli par voie d’apport jusqu’à €76m d’actifs et trésorerie en 2005. Suite à la cession-distribution de l’essentiel de son patrimoine jusque 2018, la Société n’accueillait plus qu’un actif au Blanc-Mesnil (France) avec un total de bilan consolidé réduit à €19m (FY 19). Depuis 2020 et la cession de PAMIER SARL à FIPP (actionnaire de référence de la Société), SPAC (nom adopté en 2021) était devenue une coquille vide ne détenant plus d’actif significatif ni trésorerie. En l’absence de toute participation, donc de bilan consolidé, le total du bilan social s’élevait à €200k à fin 2020.

Renommée MyHotelMatch en 2022, la société accueille désormais un nouveau projet sous l’impulsion du groupe OTT. Jean-François OTT est un professionnel de l’immobilier et de l’hôtellerie pour avoir créé, développé et accompagné le déploiement de projets et actifs en Europe ces trente dernières années pour plusieurs milliards d’euros. Il est également actif au capital de plusieurs sociétés cotées. MHM développe une plateforme visant à optimiser l’expérience hôtelière et créer une niche de marché face aux leaders du secteur (type Airbnb). La Gouvernance a été totalement refondue avec la nomination de M. OTT (28% du capital) aux fonctions de CEO / chairman en 2022.

Un marché de $600bn

Le marché mondial de l’hôtellerie est constitué de 700,000 établissements, offrant 18m de chambres pour $600bn de chiffre d’affaires. Les trois quarts de ce dernier sont désormais formalisés ou réservés online soit par des applications « propriétaires » (site internet de l’hôtel, site du groupe dans le cas des enseignes et chaînes d’établissement) ou via les OTA (Online Travel Agencies). En l’espace d’à peine une vingtaine d’années, Internet a totalement révolutionné le mode de fonctionnement de cette industrie. En permettant une mise en concurrence directe par les prix et en donnant une visibilité sur l’ensemble de l’offre disponible, les applications comme Booking.com ou Airbnb se sont substituées au métier de la réservation offline (agences de voyage, occupant le marché pendant plus d’un siècle). L’émergence « d’agences de rating » comme Tripadvisor ajoute une évaluation de la qualité de l’établissement qui achève d’orienter le choix de l’invité.

En dehors de l’hôtellerie économique à consommation contrainte, cette transparence a accentué « l’effet sablier » en poussant les propriétaires d’établissement de loisir à investir dans les actifs et le service offert. Les meilleures notations offrent bien évidemment aux établissements concernés des taux d’occupation nettement supérieurs à la moyenne (de l’ordre de 60% en France). Sur un métier à charges fixes à 85% (loyer / immobilier, chauffage etc.), l’incrément de TO est un déterminant de la performance économique de l’actif. Cette évolution a également permis la location entre particuliers (Airbnb) avec actuellement l’émergence de « conciergeries locales spécialisées » opérant en sous-traitance pour le compte des multi-propriétaires. Ces acteurs contribueront à la professionnalisation du métier et à l’optimisation des modes de commercialisation (dont taux de commissionnement moyen).

L’évolution de la distribution ouvre des niches de marché

Les hôteliers ont pu se concentrer sur l’amélioration produit tout en abandonnant la maîtrise de l’essentiel de leur distribution et déléguant pour partie leur politique de pricing au marché. Les produits médians sont les plus fragilisés : ils paient des commissions élevées qui les privent d’une part substantielle de leurs profits. Pour autant, dans une industrie guidée par les coûts, nous n’excluons pas que les OTA aient eu un effet inflationniste significatif sur les prix des nuitées, ce qui est contre-intuitif. En d’autres termes, une fois les OTA consolidés, les marges du segment hôtelier auraient significativement augmenté. Cet incrément est cependant largement capté par les réseaux de distribution indépendants.

De notre point de vue, la dimension de ces marges favorisera l’émergence de modèles d’optimisation en format low fees. Si cette offre devrait avoir à long terme un effet symétriquement déflationniste sur le prix des nuitées via accroissement de l’intensité concurrentielle, le caractère quasi oligopolistique de la distribution donne à notre avis une opportunité de croissance d’une décennie via captation d’une partie du flux par des opérateurs de niche.

La mise sur étagère de l’ensemble de l’offre hôtelière instantanée a en effet un inconvénient notable : l’invité supporte sur son temps disponible une recherche d’établissement longue et fastidieuse. Plus généralement, Internet a eu comme conséquence la recherche de gains de productivité et d’échelle supportés par le temps – très important – qu’y allouent désormais les clients. En orientant les choix des clients (retour au principe de l’agence de voyages), l’un des objectifs de MHM est justement de permettre à l’invité de gagner du temps via des propositions de matching adaptées à son profil.

L’offre de MHM peut par ailleurs toucher une frange d’invités CSP+ considérant l’hôtel comme une destination en elle-même, à la différence de l’essentiel des clients cherchant un hôtel comme point de chute après avoir pris le billet d’avion. Ce changement du rapport au « produit » est en lui-même différenciant.

Le matching hôtelier, c’est quoi ?

Le concept de MHM est de dupliquer le modèle type Meetic (ou Match.com) en l’appliquant à l’hôtellerie. Qualifier l’offre (l’hôtel) et la proposer via un algorithme au Matcher (le consommateur). Cette pratique se nourrit des données des Matchers eux-mêmes : comportements de consommation sur la plateforme, pages visitées, agrégation et digestion de données (approche big data) avec donc une couche de traitement personnalisé. L’idée de MHM est en outre d’ajouter une aire d’expression collective en format tchat afin de favoriser l’échange direct entre les Matchers. La convivialité du partage d’expériences est également un puissant vecteur de valorisation personnelle du consommateur. Pour ce faire, la plateforme pourra être un vecteur de rencontre « physiques » entre Matchers par exemple présents dans un hôtel à même date. En l’état, le seul « outil » existant dans le marché actuel de l’hôtellerie est le bar d’un palace. Faire « parler les chambres entre elles », favoriser les rencontres, aboutir à des excursions communes, en somme « créer du lien », sera un argument différenciant de l’offre de MHM.

Déployer les communautés

Sur une offre de matching aujourd’hui naissante, l’effet de foisonnement se développe d’abord dans les communautés partageant une culture (et une langue) commune. MHM projette d’adresser en priorité le marché de l’hébergement français à destination de la clientèle française. La France restant la première destination mondiale, cette approche permet aussi de constituer une base de données à commercialiser à l’avenir auprès des étrangers.

Les performances économiques des OTA (Online Travel Agencies) montrent aujourd’hui les premiers signes d’arrivée à maturité. Cette phase se prête à l’émergence des niches de marché. Selon l’INSEE (« Les logements touristiques de particuliers loués via Internet séduisent toujours », Juin 2019), les locations saisonnières proposées par des particuliers ont cru de 15% en 2018 vs. 25% en 2016. La commercialisation auprès des étrangers reste cependant en croissance nettement supérieure. Les hébergements offerts par des particuliers représentent désormais environ 15% de l’offre.

Le marché français est constitué de 18,000 hôtels (hors campings, villages vacances et résidences de tourisme et particuliers) offrant environ 650,000 chambres pour un TO (Taux d’Occupation) de l’ordre de 62% (75% en région parisienne). Le chiffre d’affaires de la profession est de €17bn pour environ 220m de nuitées et une fréquentation en croissance annuelle relativement modérée (+14% cumulés entre 2009 et 2018). La clientèle est française à 62% et le séjour moyen est de 1.8 jour (1.6 pour les français, 2.1 pour les étrangers). En 2019, sur le segment le plus dynamique de la location saisonnière, Airbnb commercialisait en France le tiers de l’offre. Nos estimations tablent sur l’équivalent de 900 hôtels partenaires de MHM, soit environ 5% de l’offre hôtelière disponible. Dans la mesure où 82% des hôtels sont indépendants (18% pour les chaînes, qui commercialisent néanmoins la moitié de l’offre), et 46% affichent entre 3 et 5 étoiles, il existe une vraie place pour commercialiser des produits de niche, conviviaux, originaux, valorisant pour l’invité et sa communauté, correspondant au positionnement recherché par MHM.

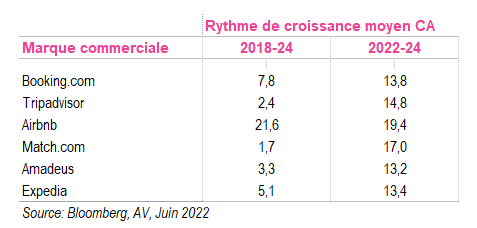

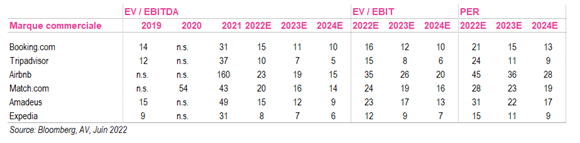

Concurrence des OTA

Le tableau ci-dessous décrit les principaux concurrents distributeurs sur un marché à la structure désormais verrouillée. La puissance des marques installée, comme leur avantage technologique, rend improbable l’émergence rapide de nouveau concurrent puissant : Airbnb vise 1bn d’utilisateurs annuels en 2028, Booking est un leader installé. L’échec de la market place d’Accor l’a bien montré et l’attrition des réseaux d’affiliés indépendants est très élevée (-30% en 10 ans). Des changements de hiérarchie peuvent néanmoins s’observer : Google n’a pas fini de monter en puissance. Ce sera peut-être une opportunité (payante, évidemment) pour la commercialisation directe.

Un positionnement de niche ne recherchant pas une concurrence frontale, il y a de notre point de vue des sous-marchés adressables ou à créer en s’appuyant justement sur le défaut durable de l’offre des leaders. Le produit trouvera par ailleurs une oreille attentive auprès des hôtels indépendants, pour qui une économie de quelques milliers d’euros annuels en frais de commercialisation est une opportunité. La reprise progressive de la distribution directe est également un signe de professionnalisation et d’adaptation de l’offre : des agrégateurs y trouveront leur place.

Face aux leaders réalisant environ $100bn de réservations annuelles brutes, nos estimations sur MHM reflètent €10m de réservations brutes à horizon 2026 (approche du point mort opérationnel). Les leaders facturant environ 500m de nuitées, MHM en réaliserait un peu plus de 0.7m. Ces parts de marché de MHM seraient compatibles avec celle d’un acteur de niche. Elles n’intègrent pas l’effet d’un développement viral de l’application pouvant avoir un effet multiplicateur de la part de marché.