L’IDI est un pionnier dans le domaine du capital-investissement en France, avec plus de 50 ans d’expérience dans ce domaine et un intérêt particulier pour les PME. L’IDI est l’une des premières sociétés d’investissement cotées en France (1991) dont le TRI annualisé (dividendes réinvestis) s’élève à 15% depuis 30 ans. L’ANR a connu une croissance significative au fil des années et approche aujourd’hui les 700 millions d’euros, avec une décote moyenne de 30% observée depuis 2014.

L’IDI est une société de capital-investissement qui met au cœur de sa stratégie l’alignement d’intérêt avec toutes les parties prenantes à la différence de la majorité des acteurs du secteur, et ce, bien qu’elle ait la forme juridique d’une société en commandite par actions. L’IDI se distingue de ses pairs par le fait qu’elle n’a pas de contrainte de temps et que ses dirigeants sont actionnaires, tant au niveau de l’IDI qu’au niveau des participations. L’IDI exerce son activité avec ses fonds propres sans faire appel aux tiers et son modèle n’est pas soumis à la contrainte de temps ni celle de liquidité à laquelle sont contraints les fonds de capital-investissement.

D’une part, cette approche flexible et pragmatique permet à l’IDI d’accompagner les entreprises de son portefeuille tout au long du processus de développement et ainsi accroître la valeur de ses participations sans avoir à répondre aux attentes de retour des investisseurs. D’autre part, la liberté de ne pas être obligé de se conformer à un calendrier permet également à l’IDI d’être agile et de saisir les opportunités d’investissement ou de cessions lorsqu’elles se présentent. Cela peut amener l’IDI à sortir de ses investissements plus rapidement que son horizon d’investissement habituel de cinq à sept ans, afin de profiter des conditions favorables du marché et de cristalliser des TRI plus élevés.

Une approche d’investissement flexible et résiliente face à la crise

Cette approche pragmatique face au temps est animée par une équipe qui, ensemble, constitue la principale base d’actionnaires, représentant 55 % du capital social, ce qui donne toute confiance dans le fait que les capitaux propres de l’IDI sont alloués judicieusement afin de créer de la valeur sur le long terme. N’étant pas tenu au calendrier de liquidation des fonds, l’IDI peut ainsi mieux programmer les cessions des entreprises de son portefeuille en période de ralentissement du marché – comme ce fut le cas en 2020 au plus fort de la pandémie de Coronavirus – afin de profiter d’une reprise ultérieure des multiples de marché pour cristalliser des taux de rendement plus élevés.

La performance affichée en 2020, avec un taux de croissance de l’ANR de 6,11 %, affirme la résilience du modèle de l’IDI dans un environnement de marché volatil, comme ce fut le cas au milieu de la pandémie de COVID-19. Cette performance est principalement due à l’amélioration de la juste valeur des actifs de Private Equity Europe (+36 millions d’euros) et des liquidités (+12 millions d’euros), les premiers bénéficiant d’une meilleure performance opérationnelle et de multiples de valorisation plus élevés à la fin de l’année, ainsi qu’aux plus-values réalisées sur la sortie de HEA Expertise dans des conditions de valorisation très favorables convenues avant la crise sanitaire, garantissant un solide TRI de 35%. Même en ayant investi 32 M€ au cours de l’année 2020, l’IDI a clôturé l’année avec une position de trésorerie augmentée des actifs liquides totale de 124 M€ (142 M€ au cours de l’exercice 19).

2022 et 2023 : des années florissantes et transformatrices

Après une année 2020 résiliente dans des conditions de marché défavorables, et une année 2021 dynamique avec 16 transactions totalisant plus de 300 M€ (+28% de croissance de l’ANR), l’IDI a réalisé une nouvelle performance solide en 2022 (+12% d’ANR, 15 transactions) qui s’est avérée être une année charnière pour l’IDI, le Groupe s’étant lancé dans une expansion audacieuse dans la gestion d’actifs pour le compte de tiers. Cette décision cruciale a été marquée par l’acquisition d’Omnes et la création d’IdiCo, une entité nouvellement créée qui fusionne les activités de capital-investissement et de dette privée d’Omnes. Grâce à cette étape de transformation, l’IDI a réussi à doubler la taille de son activité de gestion d’actifs pour compte de tiers, atteignant 1,5 milliard d’euros d’actifs sous gestion. Ce changement stratégique vers un modèle hybride – équilibrant les investissements propres (25 à 60 millions d’euros, jusqu’à 100 millions d’euros en co-investissements ciblant les PME françaises et européennes) avec les investissements plus petits et ciblés de l’IdiCo (5 à 25 millions d’euros en France) – a non seulement élargi la portée du marché de l’IDI, mais a également diversifié ses sources de revenus.

2023 a été à la hauteur des années précédentes, avec une augmentation de 11% de la VNI et, surtout, un nombre record de 21 transactions. L’opération la plus marquante du Groupe a été la vente de Flex Composite Group à Michelin pour une valeur d’entreprise de 700 millions d’euros, avec un retour sur investissement de 12 fois et un TRI de 38%. Cette transaction a considérablement augmenté la capacité d’investissement de l’IDI, qui dispose désormais de plus de 300 millions d’euros de fonds disponibles.

En substance, que ce soit dans les années calmes ou plus dynamiques, l’IDI jouit d’un avantage certain en termes de choix. Si 2024 s’est avéré plus calme, ce n’est qu’une accalmie temporaire, puisque les deux dernières années ont vu la conclusion d’un nombre impressionnant de 36 transactions. Cela permet de réaffirmer la force profonde du modèle d’entreprise de l’IDI : ne pas être limité par le temps lorsque l’environnement ne se prête pas à l’investissement.

L’IDI : un actionnaire impliqué

Dans l’univers des holdings, on peut distinguer trois types de styles de gestion du portefeuille : d’abord, il y a ceux qui gardent leur distance vis-à-vis des investissements et se contentent de percevoir des dividendes périodiques, ensuite, il y a ceux qui mettent la main à la pâte, en s’impliquant directement dans les opérations de leurs entreprises investies, ce qui peut vite devenir compliqué lorsque les nouveaux investissements relèvent de secteurs complètement différents.

Enfin, il y a une troisième voie, à laquelle l’IDI souscrit, une approche pragmatique en tant qu’actionnaire, puisqu’elle consiste à travailler en étroite relation avec la direction des entreprises du portefeuille et à prendre une part active au conseil de surveillance, tout en laissant les opérations quotidiennes aux dirigeants qualifiés des entreprises du portefeuille qui ont la connaissance des secteurs d’activité sur lesquels ils interviennent. Cela évite de disperser les ressources de l’IDI, ce qui pourrait augmenterait les de risques de mauvaise exécution.

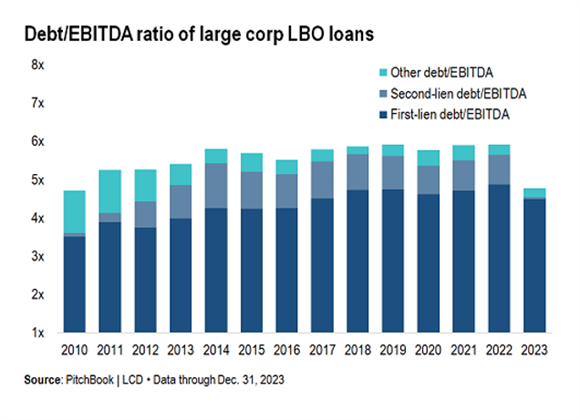

En ce qui concerne les stratégies d’investissement, l’IDI est spécialisé dans les investissements de type LBO ainsi que dans les investissements en capital développement / growth dans les PME. L’approche prudente de la société en matière d’investissement s’étend à l’effet de levier quasi nul maintenu au niveau de la société de portefeuille, avec un ratio de levier moyen relativement faible. Au cours des dernières années, le ratio d’endettement de l’IDI a oscillé entre 2,5x et 3x l’EBITDA. Bien que le chiffre de 2023 soit plus élevé (4x), il reste inférieur aux normes du marché (6x en 2022, 4,8x en 2023).

Source: PitchBook

En termes de répartition géographique, la majeure partie des entreprises du portefeuille est basée en Europe (notamment en France), représentant 45 % de l’ANR, l’exposition aux marchés émergents (4 % de l’ANR) étant gérée selon un modèle de gestion pour compte de tiers (combiné à un investissement en fonds propres) sous l’égide d’IDI Emerging Markets Partners. Les 51 % restants sont constitués des liquidités de l’IDI, provenant de la vente de Flex Composite Group. Cette opération a considérablement renforcé la position financière de l’IDI, lui donnant une capacité d’investissement substantielle pour l’avenir.

Répartition de l’ANR en décembre 2023

Source : Rapport annuel IDI, AlphaValue.

En ce qui concerne la taille des investissements, l’IDI étant un acteur relativement plus petit dans le domaine du capital-investissement par rapport à ses pairs côtés, ceux-ci se situent entre 10 et 50 millions d’euros et peuvent aller jusqu’à 150 millions d’euros avec des co-investisseurs de type family office, c’est-à-dire sans contrainte de temps. L’IDI est flexible quant à la taille des sociétés dans lesquelles elle investit, puisque son portefeuille actuel comprend des investissements majoritaires, co-contrôlés et de « gros » minoritaire, généralement déterminés par l’ampleur de la transaction.

Un portefeuille séduisant à forte croissance

Le portefeuille PE Europe est composé de 14 participations, réparties dans divers secteurs, dont de nombreuses entreprises présentes dans des activités du monde « digital » (rappelant un Kinnevik plus petit), qui sont soutenues par des tendances sous-jacentes à fort potentiel de croissance telles que le sous titrage de films, videos etc… (Dubbing Bros), le e-commerce (Group Positive), la transition énergétique (TucoEnergie) ainsi que des sociétés engagées dans des activités liées aux enjeux sociaux tels que l’éducation (Talis) et la santé (Winncare Group).

En ce qui concerne les entreprises de type plus industriel, l’IDI détenait auparavant des investissements tels que Flex Composite Group, qui suivait une approche basée sur des solutions apportant une valeur ajoutée et une génération de revenus récurrents, ce qui la distinguait de ses pairs plus banalisés, et donc cycliques. Bien que Flex Composite Group ait été vendu en 2023, la base d’actifs diversifiée de l’IDI continue d’offrir aux parties prenantes une exposition à des PME non cotées à fort potentiel qui peuvent passer sous le radar des investisseurs en actions.